Корректирующая декларация 3-НДФЛ подается при обнаружении ошибок или необходимости внести изменения в ранее поданную налоговую отчетность. Рассмотрим правильный порядок подачи уточненной декларации.

Содержание

Основания для подачи корректирующей декларации

| Причина корректировки | Срок подачи |

| Обнаружение ошибок в расчетах | В течение 3 лет с момента подачи |

| Изменение суммы дохода | До окончания камеральной проверки |

| Дополнение вычетов | В любое время в пределах 3 лет |

Пошаговая инструкция по корректировке

Подготовка уточненной декларации

- Возьмите за основу первоначальную версию декларации

- Внесите необходимые исправления

- Укажите новый номер корректировки (001, 002 и т.д.)

- Пересчитайте итоговые суммы налогов

Заполнение титульного листа

- Поставьте отметку "Уточненная"

- Укажите номер корректировки

- В графе "Номер телефона" оставьте актуальные данные

- Проверьте правильность ИНН и подписи

Особенности подачи корректирующей декларации

| Способ подачи | Требования |

| Лично в ИФНС | 2 экземпляра декларации |

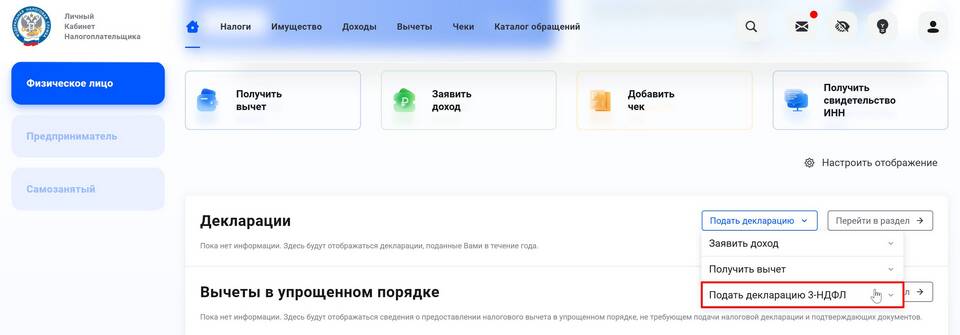

| Через личный кабинет | Электронная подпись |

| Почтой | Опись вложения и уведомление |

Прилагаемые документы

- Копии документов, подтверждающих изменения

- Заявление на перерасчет (при необходимости)

- Доверенность (если подает представитель)

Последствия подачи уточненной декларации

- Автоматическое прекращение действия предыдущей версии

- Начало новой камеральной проверки

- Возможность доплаты налога или возврата переплаты

- Изменение сроков налоговых обязательств

Сроки рассмотрения

Новая камеральная проверка длится:

- 3 месяца - для деклараций с требованием возврата

- 2 месяца - в остальных случаях

Важные рекомендации

При обнаружении ошибок, приведших к занижению налога, рекомендуется подать уточненную декларацию до момента выявления этих ошибок налоговым органом. Это позволит избежать штрафных санкций.